กลุ่มธนาคารยูโอบีรายงานผลกำไรสุทธิสูงสุดเป็นประวัติการณ์ที่ 6.0 พันล้านเหรียญสิงคโปร์ ปรับเพิ่มขึ้นร้อยละ 6 สำหรับปี สิ้นสุดวันที่ 31 ธันวาคม 2567

คณะกรรมการจึงได้เสนอจ่ายเงินปันผลที่ 92 เซนต์ต่อหุ้นสามัญ ซึ่งเมื่อรวมกับเงินปันผลระหว่างกาลที่ 88 เซนต์ต่อหุ้นสามัญ เงินปันผลรวมสำหรับปี 2567 จะเป็น 1.80 เหรียญสิงคโปร์ต่อหุ้นสามัญ หรือคิดเป็นอัตราการจ่ายเงินปันผลที่ประมาณร้อยละ 50

ภายใต้กลยุทธ์การกระจายทุนของธนาคาร คณะกรรมการจึงได้ประกาศแผนมูลค่า 3 พันล้านเหรียญสิงคโปร์เพื่อคืนทุนส่วนเกินในระยะเวลาสามปีข้างหน้า แผนดังกล่าวประกอบด้วยเงินปันผลพิเศษและการซื้อหุ้นคืน โดยในปี 2568 ธนาคารจะเสนอจ่ายเงินปันผลพิเศษ 50 เซนต์ต่อหุ้นสามัญ หรือคิดเป็นทุนส่วนเกินมูลค่า 800 ล้านเหรียญสิงคโปร์ ซึ่งเป็นส่วนหนึ่งของการเฉลิมฉลองวาระครบรอบ 90 ปีของธนาคาร นอกจากนี้ ธนาคารยังได้เปิดตัวโครงการซื้อหุ้นคืนมูลค่า 2 พันล้านเหรียญสิงคโปร์

ในปี 2567 กำไรสุทธิของกลุ่มธนาคารยูโอบีเพิ่มขึ้นร้อยละ 6 เมื่อเทียบกับปีก่อนหน้า แตะระดับสูงสุดเป็นประวัติการณ์ที่ 6.0 พันล้านเหรียญสิงคโปร์ โดยได้รับแรงหนุนจากรายได้จากค่าธรรมเนียมสุทธิและรายได้จากการค้าและการลงทุนที่แข็งแกร่ง รายได้จากดอกเบี้ยรับสุทธิยังคงทรงตัวที่ 9.7 พันล้านเหรียญสิงคโปร์ โดยการเติบโตของสินเชื่อที่แข็งแกร่งร้อยละ 5 ช่วยชดเชยผลกระทบจากความผันผวนของอัตราดอกเบี้ยที่มีต่อส่วนต่างอัตราดอกเบี้ยสุทธิของธนาคาร รายได้จากค่าธรรมเนียมสุทธิเพิ่มขึ้นร้อยละ 7 อยู่ที่ 2.4 พันล้านเหรียญสิงคโปร์ ซึ่งได้รับการสนับสนุนจากการเติบโตของค่าธรรมเนียมการบริหารจัดการความมั่งคั่งที่เป็นตัวเลขสองหลัก ค่าธรรมเนียมบัตรเครดิตที่แข็งแกร่งขึ้น และค่าธรรมเนียมที่เกี่ยวกับสินเชื่อที่เพิ่มขึ้น คุณภาพสินทรัพย์ยังคงมั่นคง โดยมีอัตราส่วนสินเชื่อด้อยคุณภาพ (NPL) อยู่ที่ร้อยละ 1.5

ผลดำเนินการโดยรวมของกลุ่มลูกค้าองค์กรยังคงมีโมเมนตัมที่แข็งแกร่ง โดยสินเชื่อเพื่อการค้าดีดตัวเพิ่มขึ้นร้อยละ 20 เมื่อเทียบกับปีก่อน ธุรกิจธุรกรรมทางการเงินของธนาคารเติบโตอย่างต่อเนื่อง ซึ่งในปัจจุบันคิดเป็นมากกว่าครึ่งหนึ่งของรายได้จากกลุ่มลูกค้าลูกค้าองค์กร นอกจากนี้ รายได้จากการทำธุรกรรมข้ามพรมแดนก็ปรับตัวเพิ่มขึ้นเช่นกัน โดยคิดเป็นมากกว่าหนึ่งในสี่ของรายได้จากกลุ่มลูกค้าองค์กร

กลุ่มลูกค้ารายย่อยยังคงมีผลการดำเนินงานที่ดีในปี 2567 รายได้จากค่าธรรมเนียมบัตรเครดิตยังคงแข็งแกร่งและเติบโตที่อัตราร้อยละ 18 เมื่อเทียบกับปีก่อน โดยได้รับการสนับสนุนจากการใช้จ่ายของผู้บริโภคที่ยังคงเติบโตและแฟรนไชส์ในภูมิภาคที่ขยายตัวเพิ่มขึ้น รายได้จากการบริหารจัดการความมั่งคั่งดีดตัวเพิ่มขึ้นร้อยละ 30 ซึ่งได้รับการสนับสนุนจากความเชื่อมั่นของนักลงทุนที่ดีขึ้น กลุ่มธนาคารยูโอบียังคงเห็นการไหลเข้าของเงินใหม่สุทธิที่แข็งแกร่ง ทำให้มูลค่าสินทรัพย์ภายใต้การบริหารจัดการของลูกค้าผู้มีมูลค่าสินทรัพย์สูงเพิ่มขึ้นเป็น 1.9 แสนล้านเหรียญสิงคโปร์ เติบโตขึ้นร้อยละ 8 เมื่อเทียบกับปีก่อน นอกจากนี้ ในปี 2567 ธนาคารมีลูกค้ารายใหม่เพิ่มขึ้นกว่า 850,000 ราย โดยประมาณครึ่งหนึ่งเป็นลูกค้าที่ได้มาผ่านช่องทางดิจิทัล ณ สิ้นปี 2567 ฐานลูกค้ารายย่อยของธนาคารทั่วภูมิภาคเอเชียตะวันออกเฉียงใต้มีจำนวนเกือบ 8.4 ล้านราย

กลุ่มธนาคารยูโอบียังคงเดินหน้าขับเคลื่อนวาระด้านความยั่งยืนในปี 2567 โดยในเดือนพฤศจิกายน 2567 ธนาคารได้ออกรายงานความคืบหน้าฉบับที่สองเกี่ยวกับคำมั่นในการบรรลุเป้าหมายการปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ และทุกภาคอุตสาหกรรมสำคัญมีความคืบหน้าอย่างดี โดยเฉพาะในภาคพลังงาน ณ สิ้นเดือนธันวาคม 2567 พอร์ตสินเชื่อด้านความยั่งยืนของกลุ่มธนาคารเพิ่มขึ้นร้อยละ 43 อยู่ที่ 5.8 หมื่นล้านเหรียญสิงคโปร์ เรายังคงมุ่งมั่นที่จะสนับสนุนลูกค้าของเราในเส้นทางสู่ความเป็นมิตรกับสิ่งแวดล้อม

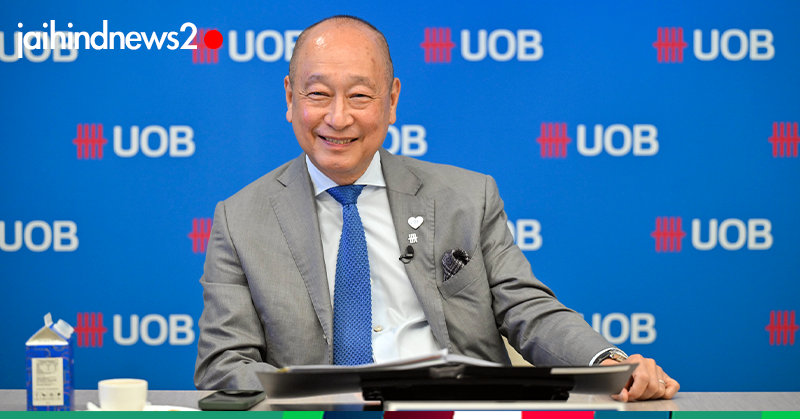

สารจากกรรมการผู้จัดการใหญ่

นายวี อี เชียง รองประธานกรรมการและประธานเจ้าหน้าที่บริหาร ธนาคารยูโอบี กล่าวว่า “กลุ่มยูโอบีบรรลุผลกำไรสุทธิสูงสุดเป็นประวัติการณ์ในปี 2567 โดยได้รับแรงขับเคลื่อนจากรายได้จากค่าธรรมเนียมที่แข็งแกร่ง รวมถึงรายได้จากการค้าและการลงทุนที่มั่นคง การลงทุนระยะยาวของเราในด้านแพลตฟอร์มและศักยภาพในภูมิภาคกำลังเริ่มเห็นผล และเราคาดว่ารายได้จะเติบโตอย่างต่อเนื่องในปีนี้

“แม้ว่าจะเห็นสัญญาณความไม่แน่นอนทั่วโลก แต่เรามั่นใจว่าภูมิภาคอาเซียนจะยังคงมีความยืดหยุ่น โดยได้รับแรงหนุนจากการใช้จ่ายภายในประเทศที่เพิ่มขึ้นและการไหลเข้าของการลงทุนโดยตรงจากต่างประเทศที่แข็งแกร่ง ตำแหน่งทางการตลาดที่แข็งแกร่งขึ้นของธนาคารในตลาดหลักต่างๆ ของภูมิภาคอาเซียน ฐานลูกค้าที่ขยายตัว และแพลตฟอร์มที่ได้รับการพัฒนา จะช่วยให้เราพร้อมที่จะคว้าโอกาสในภูมิภาคท่ามกลางการปรับโครงสร้างการค้าและห่วงโซ่อุปทานทั่วโลก

“ในปี 2567 เราได้เสร็จสิ้นการรวมกิจการของซิตี้กรุ๊ปในประเทศไทย หลังจากประสบความสำเร็จในการรวมกิจการในมาเลเซียและอินโดนีเซียในปี 2566 การรวมกิจการในเวียดนามกำลังดำเนินไปตามแผนและคาดว่าจะแล้วเสร็จในปีนี้ เราจะยังคงใช้ประโยชน์จากความร่วมมือกันในการขายผลิตภัณฑ์ที่เกี่ยวเนื่องกับผลิตภัณฑ์หลักของธนาคาร การบริหารจัดการต้นทุน และการพัฒนาผลิตภัณฑ์และโซลูชันเพื่อปรับปรุงการบริการให้กับลูกค้าที่ขยายตัวเพิ่มขึ้น

“ปีนี้เป็นปีครบรอบ 90 ปีของธนาคารยูโอบี ซึ่งเราได้มาถึงจุดนี้ได้ด้วยการสนับสนุนอย่างสม่ำเสมอจากผู้มีส่วนได้ส่วนเสีย คู่ค้า และลูกค้าของเรา เราจะยังคงดำเนินการตามแนวทางอย่างเคร่งครัดในการแสวงหาการเติบโตระยะยาวควบคู่กับความมั่นคง เพื่อให้เราสามารถสร้างคุณค่าให้กับทุกคนที่เราให้บริการ”

ปี 2567 เปรียบเทียบกับปี 2566

กำไรสุทธิในปี 2567 เพิ่มขึ้นร้อยละ 6 สู่ระดับ 6.0 พันล้านเหรียญสิงคโปร์ ซึ่งเป็นผลกำไรสูงสุดเป็นประวัติการณ์ เมื่อเทียบกับปีก่อน โดยได้รับการสนับสนุนจากรายได้จากค่าธรรมเนียมสุทธิและรายได้จากการค้าและการลงทุนที่แข็งแกร่ง หากไม่รวมค่าใช้จ่ายครั้งเดียว กำไรสุทธิหลักอยู่ที่ 6.2 พันล้านเหรียญสิงคโปร์

รายได้จากดอกเบี้ยรับสุทธิยังคงทรงตัวที่ 9.7 พันล้านเหรียญดสิงคโปร์ โดยการเติบโตของสินเชื่อที่แข็งแกร่งร้อยละ 5 ช่วยชดเชยผลกระทบจากการหดตัวของส่วนต่างอัตราดอกเบี้ยสุทธิที่เกิดจากความผันผวนของอัตราดอกเบี้ย

รายได้จากค่าธรรมเนียมสุทธิเติบโตขึ้นร้อยละ 7 เมื่อเทียบกับปีก่อนหน้า อยู่ที่ 2.4 พันล้านเหรียญสิงคโปร์ โดยได้รับแรงหนุนจากการเติบโตแบบตัวเลขสองหลักในค่าธรรมเนียมการบริหารจัดการความมั่งคั่งเนื่องจากความเชื่อมั่นของนักลงทุนที่ปรับตัวดีขึ้น ค่าธรรมเนียมบัตรเครดิตที่แข็งแกร่งขึ้นจากการขยายตัวของแฟรนไชส์ในภูมิภาค และค่าธรรมเนียมจากสินเชื่อที่สูงขึ้นเมื่อกิจกรรมการให้สินเชื่อและตลาดทุนเริ่มฟื้นตัว

รายได้ที่ไม่ใช่ดอกเบี้ยปรับตัวเพิ่มขึ้นร้อยละ 10 อยู่ที่ 2.2 พันล้านเหรียญสิงคโปร์ โดยได้รับแรงหนุนจากรายได้จากการบริหารการเงินที่เกี่ยวข้องกับลูกค้า ซึ่งมาจากการขายพันธบัตรรายย่อยที่เพิ่มขึ้นและความต้องการป้องกันความเสี่ยงที่แข็งแกร่ง รวมถึงผลการดำเนินงานที่ดีจากกิจกรรมการค้าและการบริหารสภาพคล่อง

หากไม่รวมค่าใช้จ่ายครั้งเดียว ค่าใช้จ่ายในการดำเนินงานหลักเพิ่มขึ้นร้อยละ 5 อยู่ที่ 6.1 พันล้านเหรียญสิงคโปร์ เนื่องจากยูโอบียังคงลงทุนในการสร้างขีดความสามารถในภูมิภาค เงินกันสำรองรวมคงที่ที่ 926 ล้านเหรียญสิงคโปร์ โดยต้นทุนความเสี่ยงจากการปล่อยสินเชื่ออยู่ที่ 27 จุด

ไตรมาส 4 ปี 2567 เปรียบเทียบกับไตรมาส 3 ปี 2567

กำไรสุทธิในไตรมาส 4 ลดลงร้อยละ 5 มาอยู่ที่ 1.5 พันล้านเหรียญสิงคโปร์ ซึ่งกำไรสุทธิหากไม่รวมค่าใช้จ่ายครั้งเดียวก็ยังคงอยู่ที่ 1.5 พันล้านเหรียญสิงคโปร์เช่นกัน เนื่องจากค่าใช้จ่ายจากการรวมพอร์ตโฟลิโอของซิตี้กรุ๊ปลดลง

รายได้จากดอกเบี้ยรับสุทธิยังคงทรงตัวที่ระดับ 2.5 พันล้านเหรียญดอลลาร์สิงคโปร์ ส่วนต่างอัตราดอกเบี้ยสุทธิลดลงมาอยู่ที่ร้อยละ 2.00 จากอัตราดอกเบี้ยอ้างอิงที่ลดลง แต่ได้รับการชดเชยจากสินเชื่อที่เติบโตขึ้นร้อยละ 1 รายได้จากค่าธรรมเนียมสุทธิปรับตัวลดลงจากรายได้ระดับสูงในไตรมาสก่อน อยู่ที่ 567 ล้านเหรียญสิงคโปร์ เนื่องจากการชะลอตัวตามฤดูกาลในกิจกรรมที่เกี่ยวข้องกับสินเชื่อและการบริหารจัดการความมั่งคั่ง รายได้ที่ไม่ใช่ดอกเบี้ยกลับสู่ภาวะปกติที่ 443 ล้านเหรียญสิงคโปร์ หลังจากที่ในไตรมาส 3 ปี 2567 มีผลการดำเนินงานที่ได้รับอานิสงส์จากความผันผวนของตลาด

ค่าใช้จ่ายในการดำเนินงานหลักรวมลดลงร้อยละ 2 มาอยู่ที่ 1.6 พันล้านเหรียญสิงคโปร์ โดยอัตราส่วนค่าใช้จ่ายต่อรายได้อยู่ที่ร้อยละ 45.0 เงินกันสำรองรวมลดลงเหลือ 227 ล้านเหรียญสิงคโปร์ ซึ่งส่วนใหญ่เกิดจากการกลับรายการเงินสำรองทั่วไปที่เคยตั้งไว้ ต้นทุนความเสี่ยงจากการปล่อยสินเชื่ออยู่ที่ 25 จุดในไตรมาสนี้

ไตรมาส 4 ปี 2567 เปรียบเทียบกับไตรมาส 4 ปี 2566

รายได้จากดอกเบี้ยรับสุทธิเพิ่มขึ้นร้อยละ 2 โดยได้รับการสนับสนุนจากการเติบโตของสินเชื่อที่ร้อยละ 5 ขณะที่รายได้จากค่าธรรมเนียมสุทธิและรายได้ที่ไม่ใช่ดอกเบี้ยคงที่อยู่ที่ 567 ล้านเหรียญสิงคโปร์ และ 443 ล้านเหรียญสิงคโปร์ ตามลำดับ

ค่าใช้จ่ายในการดำเนินงานหลักเพิ่มขึ้นเนื่องจากการลงทุนในการเติบโตของแฟรนไชส์ โดยมีอัตราส่วนค่าใช้จ่ายต่อรายได้หลักอยู่ที่ร้อยละ 45.0 เงินกันสำรองรวมเพิ่มขึ้นเป็น 337 ล้านเหรียญสิงคโปร์ จากการตั้งสำรองแบบเฉพาะรายที่สูงขึ้น

คุณภาพของสินทรัพย์

ณ วันที่ 31 ธันวาคม 2567 คุณภาพของสินทรัพย์ยังคงมีเสถียรภาพ โดยอัตราส่วนสินเชื่อด้อยคุณภาพต่อสินเชื่อรวม (NPL ratio) อยู่ที่ร้อยละ 1.5 ขณะที่อัตราส่วนค่าเผื่อหนี้สงสัยจะสูญต่อสินทรัพย์ที่ไม่ก่อให้เกิดรายได้ (non-performing assets coverage) ยังคงอยู่ในระดับที่เพียงพอที่ร้อยละ 91 หรือร้อยละ 194 หากนับรวมหลักประกัน

เงินทุน ฐานะเงินทุน และสภาพคล่อง

ฐานะเงินทุนของกลุ่มธนาคารยูโอบียังคงแข็งแกร่ง โดยมีอัตราส่วนเงินกองทุนชั้นที่หนึ่งที่เป็นส่วนของเจ้าของ (CET1) ที่ร้อยละ 15.5 สำหรับไตรมาสนี้ สภาพคล่องของธนาคารยังคงอยู่ในระดับที่ดี โดยอัตราส่วนการดำรงสินทรัพย์สภาพคล่อง (LCR) เฉลี่ยในทุกสกุลเงินอยู่ที่ร้อยละ 143 และอัตราส่วนการจัดหาเงินทุนสุทธิ (NSFR) อยู่ที่ร้อยละ 116 ซึ่งทั้งสองตัวเลขสูงกว่าเกณฑ์ขั้นต่ำที่กำหนด อัตราส่วนเงินให้สินเชื่อต่อเงินรับฝาก (LDR) ยังคงแข็งแกร่งที่ร้อยละ 82.7